ゼロゼロ融資の返済開始と中小企業の資金繰りについて

最近、「ゼロゼロ融資」の返済開始に伴い、資金繰りの悪化に苦しんでいるというご相談を頻繁に受けるようになりました。

「ゼロゼロ融資」とは、新型コロナウイルスの影響により、多くの中小企業が経済的な困難に直面する中、その支援策として政府及び民間金融機関が無利子・無担保で行った融資のことです。コロナ禍にあって、多くの企業がこの制度を利用して資金繰りを改善してきましたが、昨年から始まった融資の返済によって再び資金繰りの悪化に直面しています。

東京商工リサーチによると、2023年度(2023年4月ー2024年3月)に「ゼロゼロ融資(実質無利子・無担保融資)」を利用後の倒産件数は622件(前年度比14.3%増)にのぼり年度最多を記録したとのことです。これには、売上の回復が思うように進まないこと、エネルギー価格や原材料価格の高騰により収益が悪化していることなど外的な要因も多く含まれますが、看過できないのは、無利子・無担保を背景に各機関が推し進めた過剰融資により、企業自身の改善努力がそがれてしまったということです。

環境が厳しいにも関わらず、手厚い給付金や「ゼロゼロ融資」により、キャッシュフローに大きな危機感を持たなかった多くの企業が、今存亡の危機にあると言えます。これは、一見すると放漫経営による自滅のように見えますが、必ずしもそうとは言い切れないと私は考えています。

振りかえって見ると、コロナ禍では非常に手厚い給付金が支給されていました。手続きが煩雑なうえもらえるかどうか分からない補助金と違い、書類がしっかりとそろっていれば対象者がもれなく受け取れる助成金によって食いつないだ企業はたくさんあると思います。資金繰りの相談を受ける中で、金融機関による過剰な融資がなければ、自助努力だけでコロナ禍を乗り切れたのではないかと思われる企業が少なくありません。

このような環境下で、私たち中小企業診断士はどのような行動をとれば良いのでしょうか。数多く寄せられる相談に対し、私は下記の点に留意しながら支援を続けています。

- 事業の見直し: コスト削減や収益向上のための事業計画を策定し、実行する。

- 返済計画の策定: 返済スケジュールを把握し、計画的に返済を進める。

- 新たな資金調達: 補助金や融資制度などを活用し、資金調達を行う。

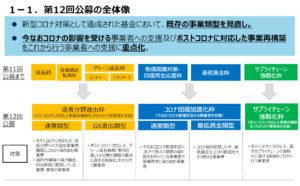

現在、コロナ後の資金繰り対策として、以下の支援策が設けられています。これらの支援策を積極的に活用し、事業の復活を手助けするのも中小企業診断士としての大きな責務です。

- 返済猶予・延長制度: 一定の条件を満たす企業に対しての返済の猶予や延長措置

- 資本性劣後ローン:形式的には出資を受けて資本性が強化される融資制度

- 早期経営改善計画策定支援:認定経営革新等支援機関による経営策定の支援

- 事業再構築支援制度: 経営改善計画に基づいた事業再構築の支援

- 資金調達支援制度: 融資や補助金などの資金調達支援制度を拡充

コロナが第5類に移行し、全般的には景気も回復基調にあると言えますが、多くの中小企業は資金繰りの悪化に苦しんでいます。この現状を打開すべく、私は、中小企業診断士として、認定経営革新等支援機関として、事業改善計画の策定・補助金申請支援・融資申請支援など、事業者に寄り添った活動を行ってまいります。